政策解读

央行最新发声,年内有望降准降息?

存贷款利率进一步下行还面临一定的约束

9月5日,国务院新闻办公室举行“推动高质量发展”系列主题新闻发布会,中国人民银行副行长陆磊、国家外汇管理局副局长李红燕、中国人民银行货币政策司司长邹澜、中国人民银行信贷市场司司长彭立峰、国家外汇管理局资本项目管理司司长肖胜出席介绍情况,并答记者问,其中中国人民银行货币政策司司长邹澜在回答记者问时涉及下一步央行的货币政策取向、存量房贷利率下调等多个当前市场热点话题。

邹澜指出:

■ 降准降息等政策调整还需要观察经济走势。其中,法定存款准备金率是我们供给长期流动性的一项工具,与之相比,7天逆回购和中期借贷便利是对应中短期流动性波动的工具,今年我们又增加了国债买卖工具。综合运用这些工具,目标是保持银行体系流动性合理充裕。年初降准的政策效果还在持续显现,目前金融机构的平均法定存款准备金率大约为7%,还有一定的空间。

■ 受银行存款向资管产品分流的速度、银行净息差收窄的幅度等因素影响,存贷款利率进一步下行还面临一定的约束。人民银行将密切观察政策效果,根据经济恢复情况、目标实现情况和宏观经济运行面临的具体问题,合理把握货币政策调控的力度和节奏。

■ 我们会继续密切关注主要发达经济体的货币政策调整情况。同时,中国的货币政策将继续坚持以我为主,优先支持国内经济发展。一是总量上,加大逆周期调节力度,灵活运用多种货币政策工具,保持货币信贷总量合理增长,推动社会综合融资成本稳中有降,支持巩固和增强经济回升向好态势。二是结构上,以金融“五篇大文章”、“两重”“两新”等重点领域作为重要工作抓手,持续引导金融机构加大对重点领域、薄弱环节的信贷支持力度,更有针对性地满足合理消费融资需求。

存款准备金有进一步下降空间,年内存在一定降准预期

2024年2月5日央行下调存款准备金率0.5个百分点,向市场提供长期流动性约1万亿元,此次为2024年首次降准,降准力度较大,降幅高于2022年4月以来的单次0.25个百分点的降幅。

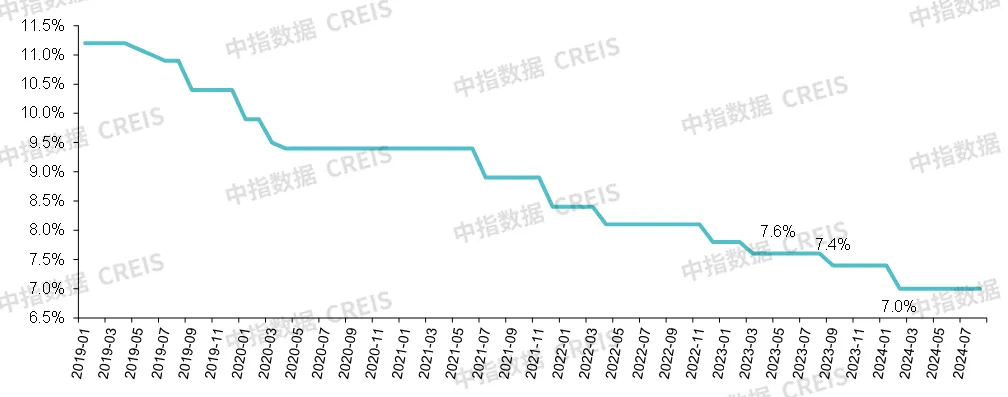

图:2019年以来金融机构平均存款准备金率

数据来源:央行,中指研究院综合整理

本次货币政策司司长邹澜表示“目前金融机构的平均法定存款准备金率大约为7%,还有一定的空间”,会上人民银行副行长陆磊亦指出,“人民银行将继续坚持支持性的货币政策,……我们将继续着眼于总量、利率和结构。在总量上,综合运用多种货币政策工具,保持流动性合理充裕,引导银行增强贷款增长的稳定性和可持续性”,截至目前,存款准备金率已7个月未做调整,年内存在一定降准预期。

短期存量贷款利率下调面临一定约束,但未来有下调的可能

2023年8月,央行、金融监管总局下发《关于降低存量首套住房贷款利率有关事项的通知》,明确自2023年9月25日起,降低存量首套房贷利率。根据央行《2023年第四季度中国货币政策执行报告》,已有超过23万亿元存量房贷的利率完成下调,调整后加权平均利率为4.27%(2023年12月5年期以上LPR为4.2%),平均降幅73个基点,每年减少借款人利息支出约1700亿元。

2024年7月央行发布《中国区域金融运行报告(2024)》,指出存量房贷利率下调对减少提前还贷、拉动消费增长起到显著作用,“2023年8月,全国个人住房贷款提前还款额达到4324.5亿元。8月31日政策出台后,9-12月,房贷月均提前还款金额较政策出台前(2023年8月)下降10.5%。”

根据2024年二季度金融机构贷款投向统计报告中数据,截至2024年二季度末,个人住房贷款余额37.79万亿元,同比下降2.1%,自2023年3季度末以来连续4个季度同比为负,当前居民提前还款现象仍然存在。

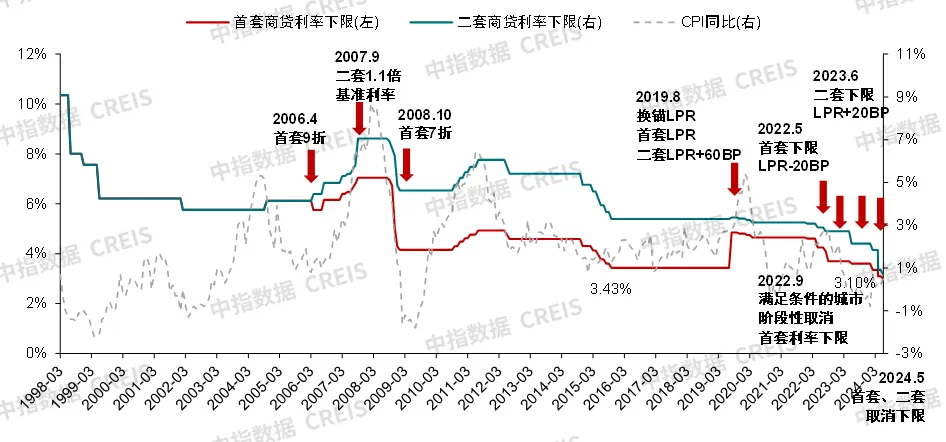

受当前新发放房贷利率持续下行影响,存量房贷利率与新增房贷利率的差距进一步扩大。2024年以来,央行两次下调5年期以上LPR合计35BP至3.85%,同时取消了全国层面首套、二套房贷利率下限,目前除了北京、上海和深圳房贷利率未取消下限外,全国其他城市均取消了利率下限,多个城市新发放的首套住房贷款利率已降至3.2%左右,部分城市利率降至3%以下,房贷利率已处于历史低位,根据央行副行长陆磊所述,7月新发放个人住房贷款利率为3.4%,较6月末进一步下降5BP。

图:1998年以来首套、二套商贷房贷利率下限变化

注:房贷利率下限选取为当期城市最低房贷利率

数据来源:中指数据CREIS(点击查看)

持续走低的商业银行净息差,也约束了银行降低存量房贷利率的意愿,根据国家金融监管总局公布数据,今年二季度商业银行净息差1.54%,已经处于历史低位。本次邹澜司长表示“受银行存款向资管产品分流的速度、银行净息差收窄的幅度等因素影响,存贷款利率进一步下行还面临一定的约束”,预计存量房贷利率存在下调预期,但政策落地或仍需一定时间。

另外,本次会上,邹澜司长进一步强调“加大逆周期调节力度”“推动社会综合融资成本稳中有降”,或意味着未来存在进一步降息可能,5年期以上LPR下调预期仍在,后续美国进入降息通道后,也有望进一步释放我国货币政策的调整空间。

降低居民还款压力,更多城市支持“商转公”

根据中指研究院不完全统计,今年以来太原、大连、哈尔滨、郑州等近40城陆续执行、优化“商转公”政策,当前首套5年期以上公积金贷款利率为2.85%,处在较低水平,通过利率较低的公积金贷款替换利率较高的存量商业贷款,可降低购房者还款压力,是优化存量贷款利率的有效方式之一。

但值得关注的是,受各地个贷率(即个人住房公积金贷款余额/公积金缴存余额)限制,部分城市“商转公”业务也受限,当个贷率较高时,已开展的“商转公”也会暂停。

整体来看,本次央行发声,一方面表明降准、降息依然有空间,年内存在一定下调预期;另一方面,存量房贷利率的下调短期仍有约束,但我们认为降低存量房贷利率或是趋势,只是政策落地还需要一定时间,当前一些存量房贷利率较高且公积金个贷率符合条件的城市,正在积极开展“商转公”业务,降低购房者还款压力,预计“商转公”政策或在更多符合条件的城市中落地。

相关资讯

中指·每日要闻:商业性个人住房贷款利率实行新的定价机制以后,央行将不再统一调整存量房贷利率

中指云网讯: 点击获取最新房地产市场数据 今日看点: 央行:商业性个人住房贷款利率实行新的定价机制以后,央行将不再统一调整存量房贷利率 华润置地:成功发行20亿元超短期融资券,利率2.28% 光明地产:成功发行6亿中期票据,发行利率3.84% 北京:金隅以底价27亿竞得北京丰台科技园宅地,楼面价49982元/㎡ 广州:信达地产8.1亿底价竞得广州番禺禺山大道地块 招商积余发布2024年第三季度报告 建发物业调整配售所得款项用途 【政策·市场】 【1】央行:10月31日,中国人民银行宣布实施新的商业性个人住房贷款定价机制,标志着中国房贷市场进入一个新的阶段。根据这一变化,央行将不再统一调整存量房贷利率,而是允许商业银行根据市场情况自主确定利率水平,以进一步优化资源配置,促进房地产市场健康发展。此次调整后,除六大商业银行外,其他商业银行也将陆续发布公告,明确新的个人房贷利率定价机制。 【企业】 【1】华润置地:10月31日,华润置地控股有限公司宣布2024年度第七期超短期融资券成功发行。此次发行的债券简称为"24华润置地SCP007",代码为012483466,期限为268天,起息日定于2024年10

来源: 中指研究院

中指快评 丨央行宣布:2月5日降准

中指云网讯: 中指数据库·写字楼版V3.9版本已发布!点击查看→ 2024年1月24日,央行行长潘功胜在发布会上表示,"将于2月5日下调存款准备金率0.5个百分点,向市场提供长期流动性约1万亿元",此次为2024年首次降准,降准力度较大,本次下调后,金融机构加权平均存款准备金率约为7.0%。 回顾2023年,央行于2023年3月、9月进行两次降准操作,均下调存款准备金率0.25个百分点(不含已执行5%存款准备金率的金融机构),累计释放资金超1万亿元,满足了银行体系特殊时点的流动性需求,并加大了对中小微企业的支持力度,降低了社会融资成本,发挥了支持实体经济的积极作用。 中指研究院认为, 本次降准也将为市场提供更多长期资金,增加资金流动性,进一步降低资金成本,推动经济良好运行,同时,也将为化解房地产风险提供有利的资金基础,有利于房地产行业修复,稳定市场预期。 与此同时,央行将于1月25日下调支农支小再贷款再贴现利率由2%下调至1.75%,该货币工具利率自2021年12月后便未有调整,此次下调支农支小再贷款再贴现利率,可有效降低"三农"、小微企业融资成本,满足企业融资需求,也将有助于推动LPR

来源: 中指研究院

中指动态

更多..

“十五五”住房发展规划编制在即,“人房地钱”要素如何联动?

2025-01-15 08:40:00

2025中国房地产百强企业研究全面启动

2025-01-08 16:39:31

【重磅】CREIS中指二手房版百城交易数据即将上线

2024-12-26 09:55:05

2025年房地产市场趋势预判:政策持续发力,市场有望止跌回稳

2024-12-24 18:34:50

中指报告

更多..土地市场

房产市场

企业数据

招拍挂

京公网安备 11010602103813号

京公网安备 11010602103813号