房企动态

梳理600多个项目,看代建发展特征

2024年,地方性政府代建政策发布频次显著下降,新出台规范多为对既往规范的修订或补充。通过对典型代建企业项目进行梳理,代建企业新签约规划建筑面积中,商业代建占比超7成;二线城市更受代建企业青睐,占比超5成,但占比有所下降。五大城市群占比超6成,长三角区域依旧更受代建企业青睐。代建项目业态方面,商品住

2024年,地方性政府代建政策发布频次显著下降,新出台规范多为对既往规范的修订或补充。通过对典型代建企业项目进行梳理,代建企业新签约规划建筑面积中,商业代建占比超7成;二线城市更受代建企业青睐,占比超5成,但占比有所下降。五大城市群占比超6成,长三角区域依旧更受代建企业青睐。代建项目业态方面,商品住宅、商办和保障性住房占比超8成。房地产代建企业代建管理费率持续压缩,超4成项目代建费率仅在1%-2%之间。

政策分析

2024年,代建地方政府性规范政策主要有以下几个特征:其一,出台频次显著下降,由于当前主要省市均已出台政府性代建相关规范性文件,新出台规范有所减少。其二,主要法律规范均是对既往规范的修订和补充,如石家庄、郑州均是在原有规范的基础上的增补。其三,增补代建单位名录库,如南宁市将代建单位名录库原有的24家增补至49家。

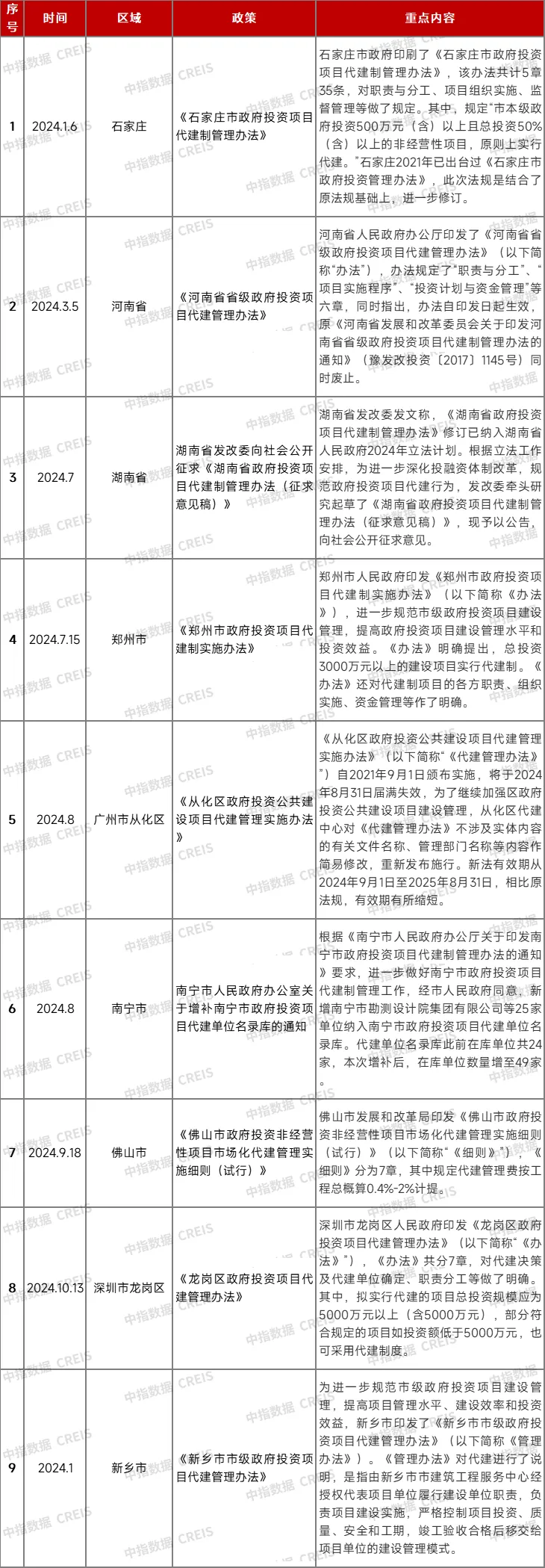

表:2024年部分代建政策梳理

资料来源:中指研究院综合整理

经营现状分析

1.代建模式

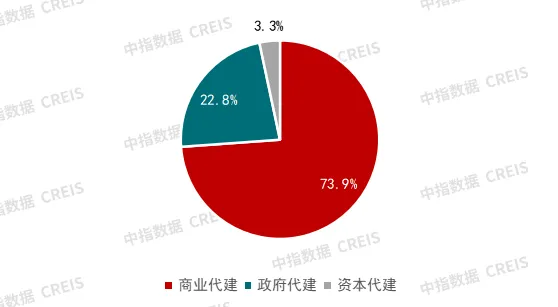

商业代建占比超7成,占比保持稳定。根据对典型代建企业代建模式统计,2024年,代建企业新签约规划建筑面积中,政府代建、商业代建和资本代建的占比分别为22.8%、73.9%和3.3%。相较2024上半年,商业代建占比上升4.5个百分点,略有增长;政府代建保持稳定,微降0.5个百分点,资本代建占比下降4个百分点。一方面,以纾困项目为主的资本代建由于对代建企业要求较高,涉足企业较少。另一方面,纾困项目代建周期较长,企业同一周期内持有的项目通常不多。因而,2024年资本代建有所下降。

图:2024年典型代建企业新签约规划建筑面积各代建模式占比

数据来源:中指数据CREIS(点击查看)

2.业务布局

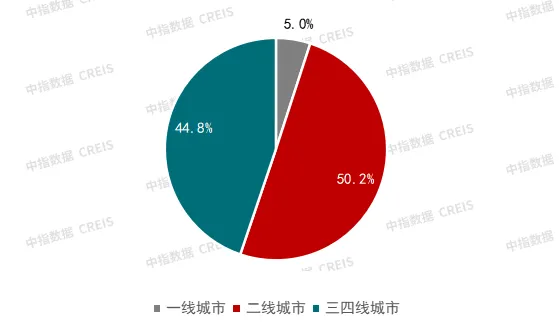

二线城市更受代建企业青睐,但占比有所下降。根据对典型代建企业业务布局统计,从城市等级来看,2024年代建企业新签约规划建筑面积中,一线城市、二线城市和三四线城市占比分别为5.0%、50.2%和44.8%,与2024上半年相比,二线城市占比下降3.5个百分点,但依旧是占比最高区域;三四线城市占比上升4.1个百分点。由于一二线城市代建竞争激烈,部分企业亦会选择三四线城市拓展业务,通过良好的产品设计及营造能力,满足当地改善类客群需求,三四线城市占比有一定上升。

图:2024年典型代建企业新签约规划建筑面积城市等级占比

数据来源:中指数据CREIS(点击查看)

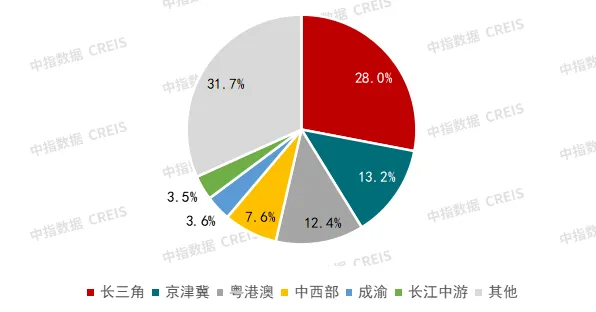

五大城市群占比超6成,长三角区域依旧更受代建企业青睐。从城市群来看,2024典型代建企业新签约规划建筑面积中,长三角、京津冀、粤港澳、中西部和成渝五大城市群占比为64.8%。其中,长三角占比28.0%,较2024上半年增长1.6个百分点。长三角区域政府代建法律法规透明度高,有利于代建企业在政府代建方面进行项目拓展;区域内房地产市场保持稳定,有利于代建企业在商业代建方面进行项目拓展。京津冀城市群占比13.2%,较2024年上半年增长3.3个百分点,增长最快。随着长三角区域竞争加剧,部分代建企业会选择避开热点区域拓展项目。

图:2024年典型代建企业新签约规划建筑面积城市群占比

数据来源:中指数据CREIS(点击查看)

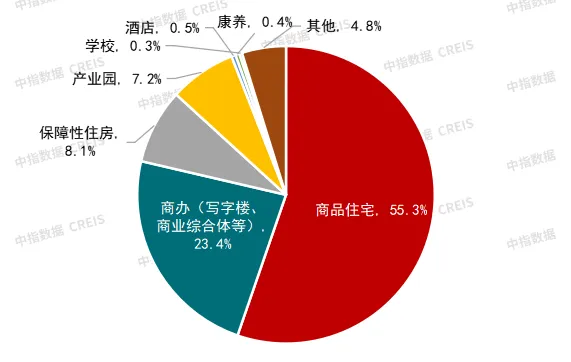

3.代建项目业态

商品住宅占比超5成。从代建项目业态来看,2024年典型代建企业新签约规划建筑面积中,商品住宅、商办和保障性住房占比86.8%,此三类业态也是房地产开发的主要业态,亦成为代建的主要业态类型。其中,商品住宅占比55.3%,占比最高,商办类占比23.4%,保障性住房占比8.1%。值得注意的是,产业园类代建占比达7.2%。产业园代建当前主要分为三种类型,即纯代建、产业定位+代建、产业定位+代建+引入资源,当前前两类代建占比最高。产业园代建通常较为考验代建企业能力,对代建企业相关经营有一定要求,从企业来看,华夏幸福、旭辉建管、远洋建管等企业均有涉足。

图:2024年典型代建企业新签约规划建筑面积城市群占比

数据来源:中指数据CREIS(点击查看)

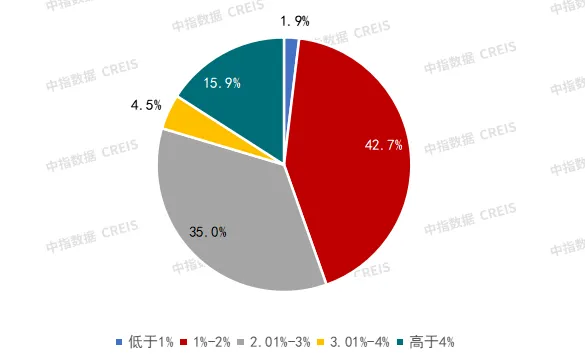

4.代建费率

超4成项目代建费率在1%-2%之间。根据对典型代建企业代建项目统计,77.7%的代建项目代建费率在1%-3%之间,其中,42.7%的项目代建费率仅在1%-2%之间,占比最高。近年来,随着代建企业竞争加剧,代建费率持续压缩,预计该趋势未来还将延续。

图:2024年典型代建企业代建费率区间占比

数据来源:中指数据CREIS(点击查看)

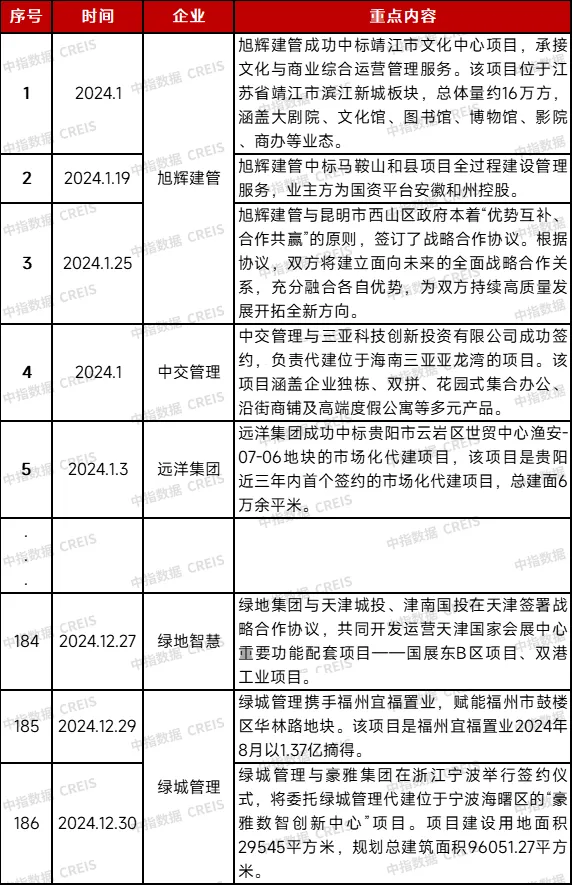

房地产代建典型事件梳理

2024年,房地产代建企业在代建领域典型事件持续增加,无论是项目拓展还是战略合作,均为近年来最高。通过对全年事件梳理,代建企业典型事件主要由以下几个方面:其一,多方合作,不断拓展代建业务。绿城管理、蓝城集团、金地管理、旭辉建管等多家代建企业期内大力加强战略合作,主要方向包括地方城投、地方政府、资管公司和部分民营房企;部分代建企业与地方国企合作,实现强强联合。其二,获取新的代建项目,积累代建实力。全年,代建企业代建新签约项目类型更加丰富,除传统住宅开发外,旭辉建管中标文化中心,国贸地产中标产业园区,远洋建管城市更新项目等。其三,战略调整,成立代建平台公司或转型轻资产业务。招商蛇口、金科集团均成立代建平台;迪马股份将逐步向轻资产代建、代销及代管理方向转化。

表:2024年代建企业典型事件梳理

数据来源:中指数据CREIS(点击查看)

相关资讯

梳理600多个项目,看代建发展特征

中指云网讯: 2024年,地方性政府代建政策发布频次显著下降,新出台规范多为对既往规范的修订或补充。通过对典型代建企业项目进行梳理,代建企业新签约规划建筑面积中,商业代建占比超7成;二线城市更受代建企业青睐,占比超5成,但占比有所下降。五大城市群占比超6成,长三角区域依旧更受代建企业青睐。代建项目业态方面,商品住宅、商办和保障性住房占比超8成。房地产代建企业代建管理费率持续压缩,超4成项目代建费率仅在1%-2%之间。 政策分析 2024年,代建地方政府性规范政策主要有以下几个特征:其一,出台频次显著下降,由于当前主要省市均已出台政府性代建相关规范性文件,新出台规范有所减少。其二,主要法律规范均是对既往规范的修订和补充,如石家庄、郑州均是在原有规范的基础上的增补。其三,增补代建单位名录库,如南宁市将代建单位名录库原有的24家增补至49家。 表:2024年部分代建政策梳理 资料来源:中指研究院综合整理 经营现状分析 1.代建模式 商业代建占比超7成,占比保持稳定。根据对典型代建企业代建模式统计,2024年,代建企业新签约规划建筑面积中,政府代建、商业代建和资本代建的占比分别为22.8%、73.9%和3

来源: 中指研究院

2024年浙江省房地产代建发展专题

中指云网讯: 点击获取更多房企数据 浙江省是我国房地产代建发展相对成熟的区域之一,从1995年宁波就在海曙、江东、江北三区安居工程中尝试了委托代建,到2005年首创安置房引入代建机制,再到2017年安置房全过程代建机制的实施,浙江省房地产代建政策层面愈加完善。基于此,浙江省代建企业也形成了颇为强劲的整体实力,或具备一定的规模先发优势,或提出更新的代建理念和代建模式,或纵深拓展更广泛的代建领域等。 2024年,浙江省代建市场主要活跃的企业仍以 本土企业 为主,除此之外, 润地管理、旭辉管理、金地管理 等企业也有项目拓展落地。在高度竞争的市场环境下,委托方对代建企业的要求也愈加严苛,更加注重代建企业的综合实力、专业素养、产品能力、服务品质,甚至是运营服务等多方面因素,无疑对代建企业提出了新的挑战,也将促使代建企业不断提升自身实力,以适应市场的变化与发展,在激烈的竞争中脱颖而出。 特别声明: (1)数据依据企业2024年1-12月在浙江市场的代建新签约规模进行统计; 统计范围包括商业代建、政府代建和资本代建等业务数据。 (2)数据来源: 中指数据CREIS(点击查看) 、企业填报、公开数据收集等。 本报

来源: 中指研究院

中指动态

更多..

“十五五”住房发展规划编制在即,“人房地钱”要素如何联动?

2025-01-15 08:40:00

2025中国房地产百强企业研究全面启动

2025-01-08 16:39:31

【重磅】CREIS中指二手房版百城交易数据即将上线

2024-12-26 09:55:05

2025年房地产市场趋势预判:政策持续发力,市场有望止跌回稳

2024-12-24 18:34:50

中指报告

更多..土地市场

房产市场

企业数据

招拍挂

京公网安备 11010602103813号

京公网安备 11010602103813号