房企动态

上市房企迎退市潮,可能退市的还有谁?

自2021年下半年以来,伴随着市场下行且持续底部运行,行业流动性持续下滑,资产负债率持续上升,房企密集出险。出险房企进入了漫长而艰难的债务重组过程,截至目前,少数房企已经完成主要公开债务的重组,但仍面临反复展期、二次重组等问题,并未真正走出债务危机,行业风险出清尚需时日。

自2021年下半年以来,伴随着市场下行且持续底部运行,行业流动性持续下滑,资产负债率持续上升,房企密集出险。出险房企进入了漫长而艰难的债务重组过程,截至目前,少数房企已经完成主要公开债务的重组,但仍面临反复展期、二次重组等问题,并未真正走出债务危机,行业风险出清尚需时日。

偿债能力:短期偿债能力持续下降,多数企业资产负债率明显持续上升

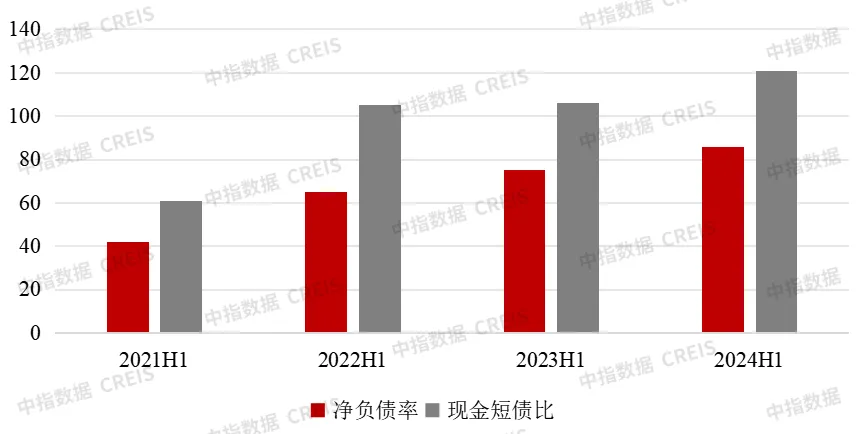

短期偿债能力持续下降。2024年中,上市房企中现金短债比踩线企业数量较2021年中翻了近一倍。随着市场持续下行,再融资困难加剧,叠加前期债务持续到期,行业流动性持续下滑。2025年,房企到期债券余额约七千多亿元,但总体债务压力较之高峰期已有所缓解。考虑到仍有违约债券有待展期或重组,销售端仍在筑底中,总体偿债压力仍在。

净负债率踩线企业数量较2021年中翻了一倍,自有资本对债务保障程度减弱。行业现金流下滑不仅导致其短期偿债能力趋弱,长期偿债能力也受到不利影响,另外,净资产规模下滑也削弱了房企的长期偿债能力。

图:2021年中-2024年中上市房企净负债率、现金短债比踩线企业数量

数据来源:中指研究院整理

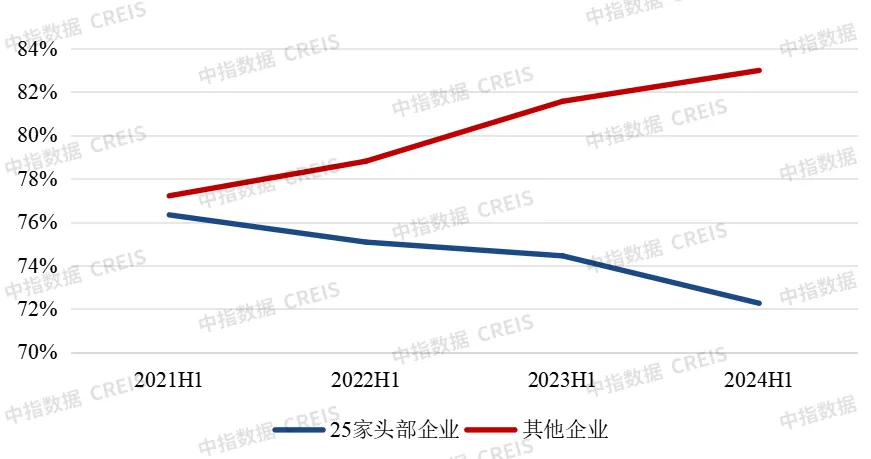

多数房企资产负债率明显持续上升。剔除25家头部优质企业后,其他房企资产负债率持续上升至83.0%,较2021年中增加5.8个百分点。2021年下半年以来,市场仍在反复探底中,新房价格持续承压,特别是部分房企拥有部分位于三四线城市、非核心地段、非住宅项目,部分房企在土地市场旺盛时期购买的土地成本偏高,存在显著的资产贬值压力,企业不得不计提相应减值准备,部分房企则由于债务违约问题资产处置和项目去化困难。这些因素都对资产端形成下行压力,负债规模削减速度存在一定困难的情况下,净资产规模持续下滑,资产负债率持续上升,到2021年末,恒大、奥园等房企净资产为负,到2024年中,资不抵债的企业数量显著增加。

图:2021年中-2024年中上市房企资产负债率

数据来源:中指研究院整理

违约及债务重组:76家房企发生债务违约,债务重组工作持续博弈

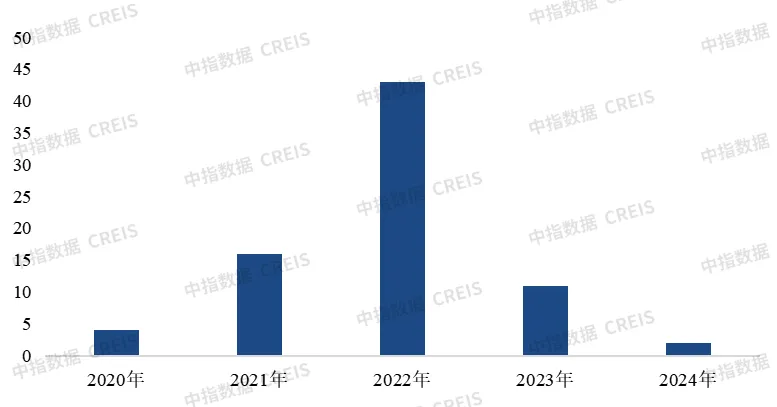

76家房企违约。行业流动性持续下滑,房企销售端、融资端资金流入均减少,受过去“高杠杆、高负债、高周转”模式影响,房企亦积累了较高的杠杆率和偏紧的流动性,在市场调整下财务基本面显露恶化苗头,房企债务违约密集爆发。根据统计,2020年初以来76家房企发生债务违约,其中2022年是集中爆发的时段,到2024年,仍偶有房企爆发债务危机,但总体势头已经放缓。

图:2020-2024年新增债务违约房企数量

数据来源:中指研究院整理

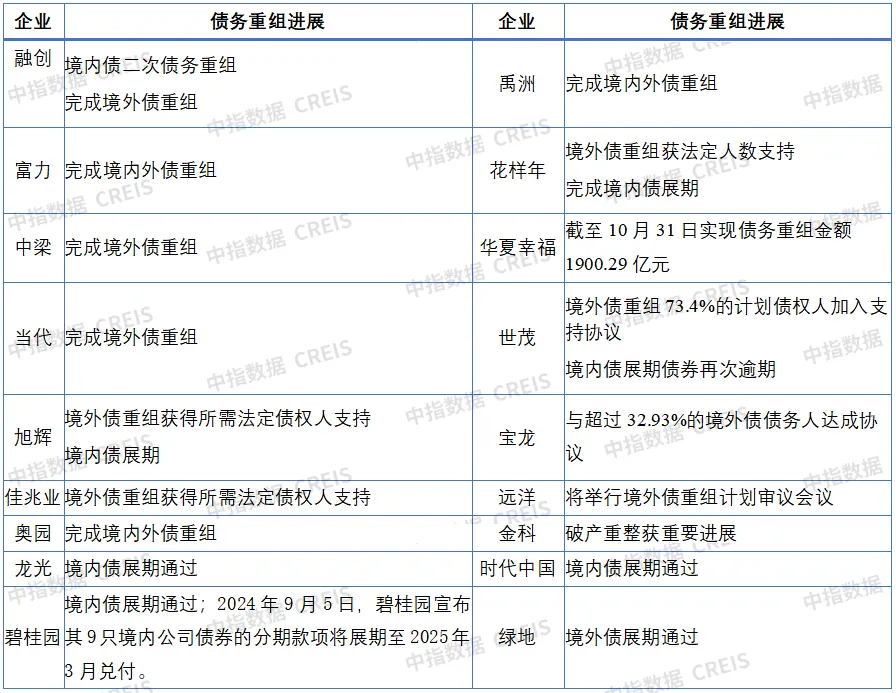

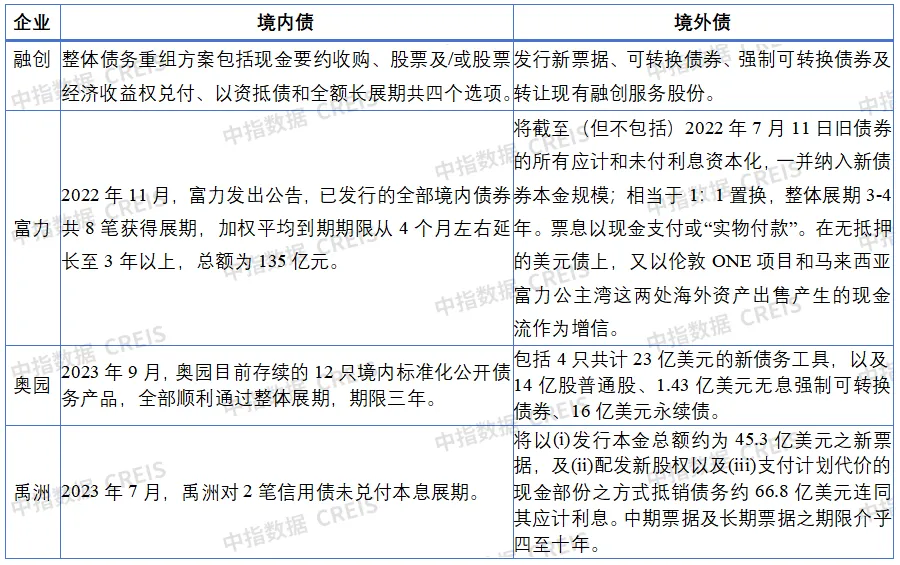

受限于市场持续下探,出险企业数量众多,房企融资环境较为严峻,出险房企债务重组工作仍较为缓慢、且存在反复,房企风险出清尚待时日。2024年三季度,多家房企均披露境外债重组方案初步框架或取得部分债权人支持。截至目前,据不完全统计,富力、融创、奥园、禹洲等少数房企基本完成境内外债券重组或展期。另外,龙光、花样年、时代、碧桂园等房企基本完成境内债券展期,华夏幸福、当代、绿地、中梁等房企基本完成境外债券展期或重组。花样年、旭辉、佳兆业等房企境外债重组方案获得所需法定债权人支持,债务重组获得重大进展。部分房企重组或展期后债券仍面临逾期或多次展期问题。

表:部分房企境内外债券重组进展情况

资料来源:中指研究院综合整理

从已经披露的债务重组方案来看,房企对境内债多数选择展期方式,通过对还款期限、利率、付息频率、增信措施等条款进行调整,延长偿还时间。房企对境外债则多选择复合方案,即同时提供发行新票据、债转股、发行可转债、削减本金等多种方案,并可提供增加增信措施、支付同意费等配套方案以增加对债权人的吸引力。2024年11月,融创计划对境内债进行二次重组,整体债务重组方案包括现金要约收购、股票及/或股票经济收益权兑付、以资抵债和全额长展期共四个选项。如果该方案被债权人接受,将形成一定示范效应,促进其他出险房企境内债重组。

表:部分房企债务重组方案

资料来源:中指研究院综合整理

债转股和削减本金方式能够实现公司债务规模降低,整体偿债压力得以延后,债转股还同步增加净资产,有利于修复公司资产负债表,为公司经营基本面好转创造条件。考虑到长周期内新房市场绝对规模下行,短期内市场仍在筑底中,资产贬值压力犹在,仅延长还款期限,可能面临再次逾期和二次展期的问题,并不能够彻底解决债务危机。因此,削减债务规模可能使得房企改善资产负债表、改善信用表现、提振投资者信心,轻装上阵,增强可持续发展潜力,在发展中寻找解决债务危机的办法,从而促进债权回收,保护债权人、投资人利益。 出险房企债务重组成功将有助于缓释行业风险,但企业真正走出危机,还需要市场回暖支持,企业基本面获得改善后才能够避免重复展期。房企应紧抓“因城施策”窗口期,加速布局较好项目的销售去化,快速回笼资金,只有持续的销售回款,才能保障现金流入,才能增强偿债能力。

同时,房企还应充分利用收储存量房、存量土地政策,调整资产结构。监管部门针对消化存量土地也给出了具体政策方向,允许运用地方政府专项债收购存量闲置土地,落实3000亿元保障房再贷款收购存量房,短期地方政府收储未售新房、处置闲置土地等或将全面推进,在此过程中,企业需要充分利用政策机遇,加速去库存。一是针对较难去化的住宅项目,积极与地方政府对接,主动出售项目,转为保障房;二是针对非住宅项目,积极转为保租房,盘活存量;三是针对闲置土地,积极寻求机会对未开发土地调整规划条件和设计要求,提升土地价值。

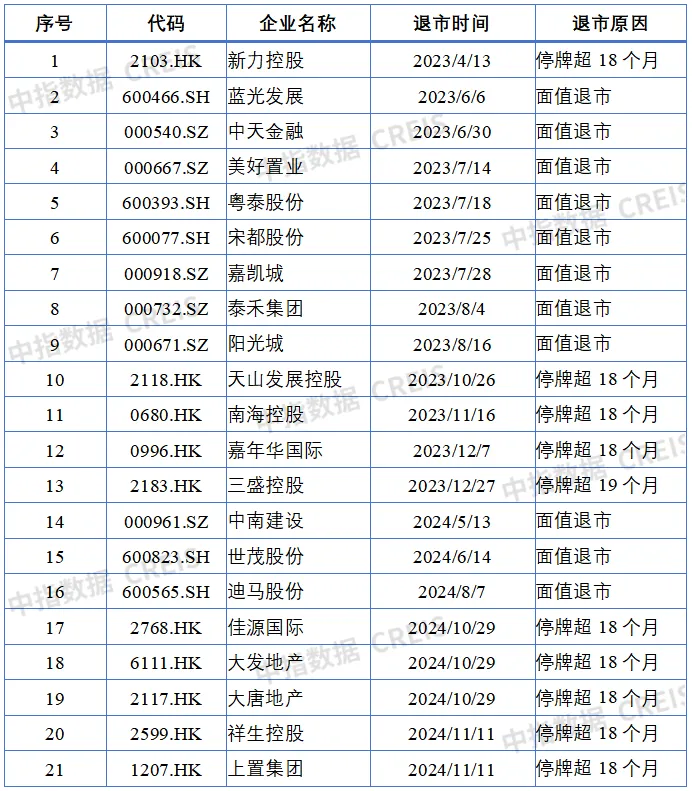

退市:近两年21家上市房企退市,仍有多家房企停牌可能退市

近两年21家上市房企退市。房企发生债务违约,债务重组进展缓慢,股价持续下跌,或者财务业绩报告未能发布,停牌超过18个月等,导致上市房企退市。2023年有13家上市房企退市,今年已经有8家上市房企退市。房企退市表明了投资人对其债务危机和可持续经营能力的担忧,也使出险房企丧失了债务重组的有力工具,对其销售、融资、品牌形象均产生负面影响。对于行业来说,出险房企密集退市既是行业下行的必然结果,也是行业优胜劣汰的一部分。

表:近两年上市房企退市情况

资料来源:中指研究院综合整理

10多家上市房企连续多月停牌。目前,港股有2家上市房企停牌超过1年,9家上市房企连续多月停牌,面临退市风险。

相关资讯

上市房企迎退市潮,可能退市的还有谁?

中指云网讯: 点击获取最新房地产市场数据 自2021年下半年以来,伴随着市场下行且持续底部运行,行业流动性持续下滑,资产负债率持续上升,房企密集出险。出险房企进入了漫长而艰难的债务重组过程,截至目前,少数房企已经完成主要公开债务的重组,但仍面临反复展期、二次重组等问题,并未真正走出债务危机,行业风险出清尚需时日。 偿债能力:短期偿债能力持续下降,多数企业资产负债率明显持续上升 短期偿债能力持续下降。 2024年中,上市房企中现金短债比踩线企业数量较2021年中翻了近一倍。随着市场持续下行,再融资困难加剧,叠加前期债务持续到期,行业流动性持续下滑。2025年,房企到期债券余额约七千多亿元,但总体债务压力较之高峰期已有所缓解。考虑到仍有违约债券有待展期或重组,销售端仍在筑底中,总体偿债压力仍在。 净负债率踩线企业数量较2021年中翻了一倍,自有资本对债务保障程度减弱。行业现金流下滑不仅导致其短期偿债能力趋弱,长期偿债能力也受到不利影响,另外,净资产规模下滑也削弱了房企的长期偿债能力。 图:2021年中-2024年中上市房企净负债率、现金短债比踩线企业数量 数据来源:中指研究院整理 多数房企资产负债率明

来源: 中指研究院

中指快评 | 违约房企债务重组进度缓慢,已有23家退市

中指云网讯: 点击获取最新房地产市场数据 2024年11月11日,上市房企祥生控股、上置集团从香港联交所退市,主要原因是未能在复牌截止日期前履行复牌指引,未能发布财务业绩报告,港交所取消公司的上市地位。此前,10月29日,上市房企佳源国际控股(02768.HK)、大唐集团控股(02117.HK)、大发地产(06111.HK)均从联交所退市,退市原因也基本相似。 据中指研究院监测, 近几年有60多家上市房企发生债务违约,由于房地产市场深度调整,违约房企化债债务重组缓慢。H股企业在18个月内如果不能发布财务报告,不能复牌,A股企业股价面值连续20日低于1元,这些上市企业将面临退市风险。2023年初以来,已经有23家上市房企退市,其中2023年为13家,2024年截至目前为10家,房地产风险蔓延深化到新阶段,上市房企集中退市将不可避免。目前,仍有多家房企在停牌,未来仍将有多家房企退市。如果上市房企接连退市,影响行业信心恢复。房企失去上市地位,将不利于债务重组和化解,也影响房地产行业信心的恢复。 中指研究院分析, 近期融创等房企债务重组对于其他出险企业债务重组和风险化解有较强借鉴意义。折价回购、债转股等方

来源: 中指研究院

中指动态

更多..

2024年人居梦想“好房子”年度票选火热进行中

2024-11-22 16:30:18

2024年人居梦想“好房子”研究全面启动

2024-10-10 15:59:54

【产品升级】CREIS中指二手房版60城成交数据重磅上线

2024-09-04 15:20:02

中指沙龙丨租购并举,存量赋能,中指携手租赁企业共话行业新机遇

2024-08-21 18:00:02

中指报告

更多..土地市场

房产市场

企业数据

招拍挂

京公网安备 11010602103813号

京公网安备 11010602103813号